국제

세계 주요국 자동차 생산,패러다임 전환 등 혁신적 물결 전망

by 편집부 posted Dec 05, 2017

세계 주요국 자동차 생산,패러다임 전환 등 혁신적 물결 전망

세계 자동차 산업은 선진국 경기 부진 및 중국 경제 '뉴노멀' 진입으로 저성장 기조가 고착화되고 글로벌 보호무역주의로 교역이 위축되고 있으나 패러다임 전환 등 혁신의 물결이 일고 있다.

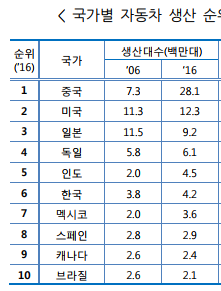

전세계 자동차 생산은 신흥국 수요의 견인으로 2006~2016년 연평균 3.2% 늘어나 2016년 9,498만대로 사상 최대 기록했으나, 금융위기 이후 성장률은 저하 되고 있는 추세이다.

중국의 자동차 생산의 경우, 2016년 2,812만대로 6년 연속 세계 자동차생산 1위를 기록했지만, 아직까지 수출은 1백만대를 약간 넘는데 그치고 있다. 최근 설비능력이 급증하며 가동률이 떨어지자 중국 정부가 수출을 독려하고 나선 가운데, 자동차업계의 글로벌 전략이 본격화되는 양상이다.

최근 중국 자동차업계에서는 해외생산 투자 확대, 승용차와 SUV 등 수출 차종의 다양화, 선진국 시장 공략 시작, 외자합작사의 본국 역수출 개시 등 글로벌 전략의 변화 움직임이 나타나고 있다. 또한, 선진 자동차 브랜드를 인수해 글로벌 수출중심 기지로 육성하고 중국에서 합작 했던 파트너사와 공동 해외진출 시도하고 있다. 전기자동차를 통한 선진국 공략도 확대현지 조립공장 및 완성차 공장 등 해외기지를 확대하고 있어, 계획 중인 투자가 모두 이루어질 경우 해외생산능력은 144만대에서 438만대로 증가가 예상된다.

글로벌 자동차 시장은 성장동력 약화로 저성장 기조 고착화 및 자국 산업 보호를 위한 통상마찰 발생으로 성장이 주춤할 것으로 예상된다.

자동차 산업은 글로벌 선진국 경기 부진 및 중국 경제 ‘뉴노멀’ 진입으로 저성장 기조가 당분간 유지될 뿐만 아니라 더욱이 글로벌 보호무역주의 강화로 자동차 교역의 위축도 불가피한 상황이다.

미국, 중국, 인도 등은 사상 최대 자동차 판매ㆍ생산을 기록한 반면, 일본, 러시아, 브라질 등은 침체의 골이 깊어지며 양극화되고 있다.

기술적인 면에서는 미국,일본,독일 등 선진시장은 저성장 기조 속 자율주행 자동차, 전기차(EV) 등 기술 패러다임을 전환하고 있으며, 중국과 인도 등 신흥시장은 전동화를 가속화시키고 있다.

글로벌 완성차 업체들은 G2 시장의 점유율 확대를 모색하는 동시에 성장 잠재력이 높은 지역에 현지화 전략을 추진해왔다.

최근 한국내 자동차 산업도 사드 배치로 인한 중국과의 갈등으로 현지화 및 수출에 피해가 커지면서 성장이 정체되는 등 어려운 시기를 맞고 있다.

미국과 중국(G2) 지역은 최대 자동차 시장이므로 정치적 마찰 및 수입규제 강화 등의 이슈가 발생하더라도 중장기적으로 점유율을 높이고, 인도?아세안?멕시코 등 신흥시장은 수출 다변화 및 현지화를 통해 대체시장을 육성하고 있다.

G2, 세계 2대 거대시장으로 설비 확대 지속에도 성장 한계

미국은 트럼프 유인 정책으로 글로벌 완성차 업체들의 일시 투자 블랙홀이 예상되나, 경기 개선에도 대기수요 감소 및 구매력 위축 등으로 2020년까지 저성장이 예상된다.

미국 시장은 2016년 저유가, 저금리, 할부금융 활성화 등에 힘입어 8년 연속 성장세를 시현하면서 글로벌 자동차사의 주력 시장으로 재부상했다.

트럼프 정부는 수입규제 등 전방위적 통상정책 및 자동차 산업의 미국 내 투자 촉진 등을 통해 비용 절감 등의 이유로 해외로 진출한 글로벌 자동차사들이 다시 본국으로 돌아오도록 하는 리쇼어링(Reshoring)을 유도하고 있다.

2015년 GM이 중국 생산 뷰익을 미국으로 역수출하고 있고, 2016년 포드사의 미국 역수출 등 글로벌 자동차사의 전략 변화도 일부 나타나기 시작하면서 트럼프 정부의 불이익 등 강한 압력에 직면하고 있다.

중국은 세계 1위 자동차 수요 시장이자 생산국으로 2016년 정부 지원에 힘입어 예상외 호조를 보였으며, 2020년까지 세계 자동차 시장의 성장 엔진 역할이 전망되고 있다.

중국 내수는 한시적 구매세 인하에 따른 선수요 발생, 교체수요 증가 및 인센티브 확대 등으로 2016년 13.9% 증가한 2,803만대로 급증했다.

자동차 생산은 경제 성장 둔화, 대기수요 해소, 구매세 인하 폭 축소 등으로 2017년 증가세가 크게 둔화되고 있지만, 2020년까지 5% 내외 성장이 예상된다.

중국 자동차 수출의 부진은 외자합작사들이 본국 및 글로벌 생산기지 차량과의시장 구분을 위해 비(非)수출 전략을 취하고 있고,로컬업체들의 신흥국 중심 수출 전략이 갖는 한계 때문으로 분석된다.

상위 20개 생산업체 가운데 12개사가 합작사로서 이 중 상해GM만 중국공장에서 생산된 뷰익 차량을 본국(미국)에 일부 수출하고 있으며 포드도 이제 미국으로 수출을 시작했다.

중국 자동차의 주요 수출지역은 동남아, 중동·아프리카, 중남미 등 신흥국과 저개발국 중심이며, 지난 해에는 동남아와 중동, 중남미향 수출이 크게 증가했다.

2016년 최대 수출국은 이란으로 15.8만대(16% 점유)였으며, 태국(8.0%),인도(7.9%), 베트남(5.9%) 순이었으며, 권역별로 아시아 38%(전년비 4%p 상승), 중동·아프리카 32%(전년비2%p 상승), 중남미 18%(전년비 8%p 상승) 차지했다.

인도ㆍ멕시코ㆍ아세안 자동차,

내수 및 수출시장 기반으로 성장 잠재력 풍부

인도는 중산층 구매력 향상과 외국자본 유입으로 성장 가속화, 한국을 제치고 글로벌 5대 생산국으로 도약했으며, 2020년까지 5~6%의 고성장이 예상된다.

멕시코의 자동차 생산은 트럼프 당선에 따른 무역 보복조치로 일시 주춤하나 북미 생산 거점화로 2020년에 450만대 돌파가 예상된다.

아세안 국가들은 생산의 자립구조를 형성하지 못해 외자계 의존도가 높으나, 외국자본 투자 유치와 정부 육성정책으로 주목받는 시장으로 부상하고 있다.

브라질ㆍ러시아, 자동차 시장 회복 vs. 침체 갈림길

브라질은 경기 침체, 정정불안, 유가 및 환율 하락 등으로 지난 3년간 침체 국면을 보였으나, 2017년 들어 내수와 수출이 동반 회복세를 나타내며 장기 침체 국면을 벗어날 것으로 예상된다.

러시아의 경우, 에너지 의존형 시장 패턴을 보이며 4년 연속 위축되었으며, 정정불안과 저유가로 인해 2018년 이후에나 본격 회복이 기대된다.

유로저널 김세호 기자

eurojournal01@eknews.net

Articles

-

넥센타이어, 독일 포르쉐에 신차용 타이어(OE) 공급

넥센타이어, 독일 포르쉐에 신차용 타이어(OE) 공급

-

국민의당, 당 리더십 교체하고 중진들은 지방선거에 출마해야

국민의당, 당 리더십 교체하고 중진들은 지방선거에 출마해야

-

박근혜 재판 보이콧으로 벼랑 끝 마지막 전술 노려

박근혜 재판 보이콧으로 벼랑 끝 마지막 전술 노려

- 촛불시민들의 바람 '적폐청산', 미래지향적 가치와 연결돼야

-

11월 수출 역대 최대 기록, 무역 수지는 70개월 연속 흑자

11월 수출 역대 최대 기록, 무역 수지는 70개월 연속 흑자

-

국제 유가 상승, 기업 생산 비용 상승 등 국내 경기 악화

국제 유가 상승, 기업 생산 비용 상승 등 국내 경기 악화

-

한국 수출, 중국과 미국 의존도 35.8%로 5년 만에 최저

한국 수출, 중국과 미국 의존도 35.8%로 5년 만에 최저

-

비타민D 결핍률, 젊은 여성들이 노인보다도 2배 이상 낮아

비타민D 결핍률, 젊은 여성들이 노인보다도 2배 이상 낮아

-

세계 주요국 자동차 생산,패러다임 전환 등 혁신적 물결 전망

세계 주요국 자동차 생산,패러다임 전환 등 혁신적 물결 전망

-

미국 탈퇴한 TPP,캐나다와 멕시코 등 북미 국가 수혜

미국 탈퇴한 TPP,캐나다와 멕시코 등 북미 국가 수혜

-

끝판왕 신승훈 母가 궁금해 '토니-김건모의 신붓감'

끝판왕 신승훈 母가 궁금해 '토니-김건모의 신붓감'

-

NCT 텐, 태용, 태국 음료 브랜드 모델 발탁 화제!

NCT 텐, 태용, 태국 음료 브랜드 모델 발탁 화제!

-

레드벨벳, K-POP 걸그룹 최초 美 빌보드 월드 앨범 차트 4회 1위 기록!

레드벨벳, K-POP 걸그룹 최초 美 빌보드 월드 앨범 차트 4회 1위 기록!

-

SBS '이판사판', 회를 거듭할수록 점점 미궁 속으로!

SBS '이판사판', 회를 거듭할수록 점점 미궁 속으로!

-

10년 된 국내 최장수 시즌제 드라마 '막돼먹은 영애씨' 작가가 전한 특별한 이야기

10년 된 국내 최장수 시즌제 드라마 '막돼먹은 영애씨' 작가가 전한 특별한 이야기

-

가족의 미소로 ‘뭉클’해지는 ‘세상에서 가장 아름다운 이별’

가족의 미소로 ‘뭉클’해지는 ‘세상에서 가장 아름다운 이별’

-

휴먼과 공감, 웃음이 어우러진 '슬기로운 감빵생활'

휴먼과 공감, 웃음이 어우러진 '슬기로운 감빵생활'

-

OCN웹툰 '오리지널씬' 연재 10일만에 100만뷰 돌파!

OCN웹툰 '오리지널씬' 연재 10일만에 100만뷰 돌파!

-

[12월 6일자 신간도서 소개]

[12월 6일자 신간도서 소개]

- 도시녹화운동으로 올해 도시숲 160ha 조성

Designed by sketchbooks.co.kr / sketchbook5 board skin

Sketchbook5, 스케치북5

Sketchbook5, 스케치북5

Sketchbook5, 스케치북5

Sketchbook5, 스케치북5