|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

2022.07.31 10:07

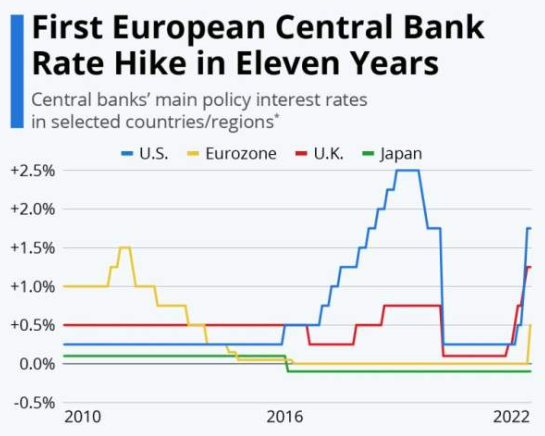

ECB 0.5% 금리 인상,8년만에 '마이너스 금리'시대 종결(7월 27일자)

조회 수 450 추천 수 0 댓글 0

ECB 0.5% 금리 인상,8년만에 '마이너스 금리'시대 종결

유럽중앙은행(ECB)이 7월 21일 유로화 기준금리를 0.5%p 인상, 유로화 이자율이 기존 -0.5%에서 0%로 상승해 8년만에 '마이너스 금리에서 0% 금리 시대'를 맞게 되었다.

당초 금리인상폭은 0.25%p 수준이 예상되었으나, 지난달 유로존 물가상승률이 8.6%로 급등함에 따라 0.5%p '빅스텝' 인상, 8년간 마이너스 금리가 제로 금리로 전환하게 되었다고 유럽KBA가 전했다. ECB는 금리인상 효과로 ECB 통화정책 효과에 회원국 간 불균형이 발생하지 않도록 이른바 '(정책)전달 보호 장치(TPI)'를 제안했다. TPI를 통해 잔여만기 1~10년의 국채 및 지방채 등을 매입, 유로존 회원국 간 국채수익률 차이를 축소함으로써 통화정책 효과가 모든 회원국에 고르게 나타나도록 조율하는 것이다. 금리인상으로 부채 규모가 다른 회원국 간 국채수익률 격차 발생으로 통화정책 효과가 상쇄되거나, 위험도가 높은 이탈리아 국채에서 안정적인 독일 국채로의 이동을 방지함으로써 의도한 통화정책의 효과가 유로존에 고르게 나타나도록 하기 위함이다. 다만, TPI 매입과 관련, △EU 재정 프레임워크 준수(초과 적자 시정절차(EDP)의 적용을 받지 않을 것) △심각한 거시경제 불균형이 없을 것 △재정 지속가능성 △건전하고 지속가능한 거시경제 정책등의 요건을 충족해야 한다. 한편, 국제금융 석학인 배리 아이켄그린 UC버클리 경제학과 교수는 한국 언론 이데일리와 인터뷰에서 아이켄그린은 유럽의 경제 사정이 미국보다 훨씬 더 어렵다고 강조하면서 “유럽은 인플레이션과 경기 침체, 이탈리아 부채 등 머리 세 개 달린 괴물(three-headed monster)과 마주하고 있다”고 진단했다. 특히 역내 3위 경제 대국인 이탈리아의 눈덩이 부채를 우려했다. 국제통화기금(IMF)에 따르면 2020년 기준 이탈리아의 국내총생산(GDP) 대비 정부부채 비율은 155.3%로 역대 최고다. 2019년 당시 134.1%에서 돌연 치솟았다. 이는 근래 유로화 초약세를 부추기고 있는 악재로 꼽힌다. 유럽중앙은행(ECB)의 이번 0.5% 금리인상으로 "이탈리아 국채금리를 폭등시킬 수 있다”고 지적하면서도 자칫 물가를 잡고자 과도하게 긴축을 할 경우 이탈리아 같은 고부채 국가들의 차입 비용이 급증해 재정위기 불안을 초래할 수 있다고 우려했다. 그는 “ECB는 (유로존 내 채권시장 분절화 방지를 위한) 새 정책을 갖고 있다”면서도 “금리 인상과 새 정책이 양립할 수 있을지는 불확실하다”고 지적했다. ECB가 이탈리아 등 남유럽 국가들의 국채를 선별 매수하는 식의 정책을 함께 내놓으면서 역내 안전자산인 독일 국채와 금리 차이(스프레드)를 좁히려 하겠지만, 결국 역내 특정 국가들은 통화 긴축이 아닌 완화를 하는 것이어서 실제 효과는 부정적이라는 뜻이다. 아이켄그린은 “(머리 세 개 괴물을 상대해야 하는) ECB는 연방준비제도(Fed)보다 어려운 위치에 있다”고 진단했다. <표: 유럽 통계청 홈페이지 전재>

유로저널 김세호 기자 eurojournal01@eknews.net

Designed by sketchbooks.co.kr / sketchbook5 board skin Sketchbook5, 스케치북5 Sketchbook5, 스케치북5 Sketchbook5, 스케치북5 Sketchbook5, 스케치북5 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

EU 15% 가스 수요절감 정책에 12개 회원국 반대(7월 27일자)

EU 15% 가스 수요절감 정책에 12개 회원국 반대(7월 27일자)