미 정책금리 인상 지연 불가피로 달러화 약세 지속

당분간 미국의 정책금리 인상이 지연되며 미 국채금리가 추가 하락하고 글로벌 달러화가 약세를 보일 것으로 전망됐다. 산업은행경제연구소가 13일 발표한‘미 연준 국채매입 발표의 영향 및 전망’보고서에 따르면, 미국경제 둔화 우려에 대응하여 FRB가 추가적인 완화정책을 취할 가능성이 증가한 반면 출구전략 실행은 지연이 불가피한 것으로 분석된다.

미국경제는 고용 부진 등 경기둔화 우려가 증가하고 있는 가운데 물가상승 압력도 낮아져 디플레이션 가능성마저 제기되고 있는 상황이다. 이에 따라 10일 미 FOMC는 정책금리를 0~0.25%로 18개월째 동결하는 한편, 국채매입을 통해 FRB의 보유증권을 현 수준으로 유지하겠다는 완화정책을 발표했다.

연구소는 FOMC의 이번 조치에 이후에도 경기둔화에 대응하여 FRB가 정책금리 인하, 국채 및 MBS 매입 확대 등 추가적 양적완화정책을 단계적으로 취할 가능성이 큰 반면, 출구전략은 지연이 불가피하다고 진단했다. 현재 9월 만기 연방기금금리선물에는 미국이 정책금리를 0%로 인하할 가능성이 35% 수준으로 반영하고 있다. 산은경제연구소의 최호 연구위원은 “선물금리 등을 감안시 IB들이 내년 상반기로 예상하고 있는 미국의 정책금리 인상 시기가 하반기 이후로 늦춰질 것으로 보인다”고 덧붙였다.

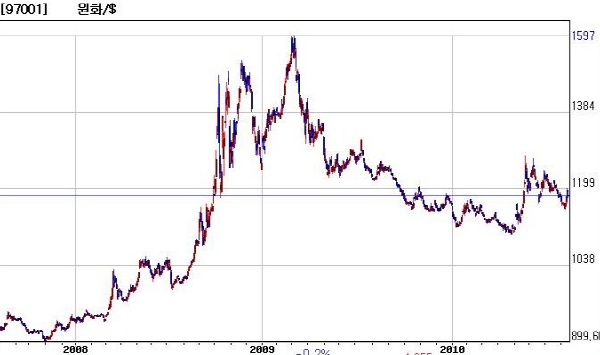

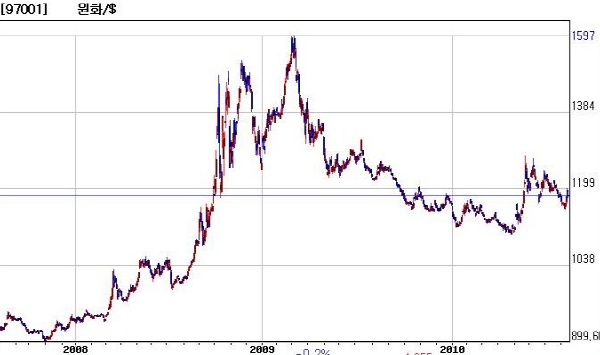

이에 따라 연구소는 미국의 국채수익률이 추가로 하락하고, 글로벌 달러화도 약세를 나타낼 것으로 내다봤다. 미국의 2년물 국채수익률은 8/10일 0.52%로 사상최저수준을 기록 중이고, 10년물 수익률도 2.76%로 ‘09년 4월 이래 최저수준을 보이고 있다. 환율 측면에서는 미국경제 약화가 엔화 강세를 심화시키는 등 글로벌 달러화 약세 요인으로 작용할 것으로 연구소는 전망했다. 8/10일 FOMC가 예상보다 온건한 대응책을 내놓자 달러화가 일시적으로 반등하는 모습을 보였지만 미국의 저금리 지속 전망으로 달러화는 약세를 보일 것이라는 것이 연구소의 설명이다. 한편 이번 조치로 시장의 위험회피심리가 크게 자극을 받지 않아 우리나라를 비롯한 신흥국 통화들의 강세가 계속될 것이라고 연구소는 분석했다.

유로저널 김세호 기자

eurojournal01@eknews.net

<전 유럽 한인대표신문 유로저널, eknews.net>

[기업] 대우조선해양, 대형 컨테이너선 2척 수주

[기업] 대우조선해양, 대형 컨테이너선 2척 수주