EU기업들을 사들이기 시작한 중국기업들 (Part II)

전번 칼럼에서는 중국기업들의 EU진출의 현황과 배경을 살펴 보았다. 이번 편에서는 그로 인해 예상되는 파급 효과와 시사하는 점들을 짚어 보도록 한다. 아직도 기업인수의 서막 정도라고 생각되지만 중국 경제력 및 인구를 생각하면 영향력은 지대할 것으로 보인다. 일본이 1970/80년 대 했던 사례를 보고 중국이 현재 다른 지역에서 하는 것을 보면 여러 가지 힌트가 있을 수 있다.

우선, 장기적인 안목으로 볼 때 중국 돈의 유입은 바람직한가? 전 칼럼에서 언급했듯이 중국 기업들은 고 부가가치 상품 또는 인지도를 가지고 있는 유럽 기업들을 인수하고 있다. 금융위기로 인해 유럽의 대형 기업 또는 그룹들이 자금 측면에서 많은 어려움을 겪어 비 핵심 계열사를 처분하고 있다. 그러나 대형 기업인수합병 (기업가치 1조원 이상)을 실제로 할 수 있는 역량을 가진 기업/펀드는 많지 않다. 대형 사모펀드 (private equity)는 주로 LBO (leveraged buyout)형태로 기업을 인수 하지만 요즈음 많은 은행들이 자본의 제약으로 인해 원하는 만큼 부채를 일으킬 수 가 없다. 반면에 중국 기업들은 현금과 유동성이 비교적 많고 유로가 약세이기 때문에 더 높은 가격에 회사들을 살 수 가 있다. 따라서 자금 공급의 원천으로써 유럽이 볼 때는 반가운 돈일 수 밖에 없다. 또한 경우에 따라서는 피 인수 기업은 중국이라는 대형 시장에 판매 유통을 확대할 수 있는 측면이 있다. 예를 들면 이태리의 유명 타이어 회사 Pirelli가CNCC의 계열사인 China National Tire & Rubber Co에 인수 되었지만 Pirelli타이어는 자사 상품을 중국에 더 많이 판매될 수 있는 기회를 가지게 되며 기업 회생 또는 매출 증가로 이어질 수 있다.

반면에 상충되는 기업문화로 인한 문제점도 없지 않을 것이다. 아시아계의 기업들은 전반적으로 위계질서가 분명해 조직적 성향이 강하고 주요 의사결정 관련해서 사장 또는 대주주가 절대적인 파워를 지니고 있다. 그 뜻은 대부분 중앙 집권적인 의사결정 프로세스를 지니고 있어 해외의 현지상황을 잘 이해 하지 못 한 채 현지 경영진의 의사결정에 깊이 관여해 여러 가지 문제가 발생할 수 있다. 일본기업들이 예전에 유명 해외 기업들을 인수했을 때 (예: Sony 의 Columbia Pictures인수, Mitsubishi의 Rockefeller Center 인수 등)을 보면 시사점이 있다. 70/80년대의 일본도 큰 그림 상 해외사업 확대 필요성을 인지하고 기업인수합병이 좋은 수단인 것은 알고 있었으나 그 기법이 생소했고 인수 전에 충분한 실사 (due diligence)를 해서 구체적으로 어떤 비용/이득이 창출되고 어떻게 해야지만 성공적으로 인수 통합할 것인지에 대한 노하우가 부족했다. 때로는 충분한 실사와 계획이 없었고 기업의 내재가치를 잘 파악하지 못 해 자본지출의 필요성을 과소평가해 실질적으로는 더 높은 가격에 인수했던 사례들이 있다. 또한 앞선 언급한 중앙집권적 의사결정 문화 때문에 본부에서 사람들을 현지 기업에 파견했으나 문화 충돌로 인해 좋은 피인수 기업 경영진이 이직해 기업가치 하락을 초래했다. 특히 콘텐트 또는 비제조업의 경우 이 양상이 더 심하다.

또한, 중국 기업들이 다른 문화/국가들과 같이 일하면서 얼만큼 조직적인 상승효과를 낼 수 있을지 아직 미지수다. 참고로 중국이 1차 해외 인수합병 및 인프라 사업을 위해서 아프리카에 진출했을 때 처음에는 공항도 무료로 지어주고 여러 사회 인프라 프로젝트를 시작해 현지 정부 및 국민들로부터 호응을 받았으나 대부분의 경우 현지인들에게 기술 이전이 없어 장기적인 관계구축에 어려움을 겪기도 했다. 예를 들어 항만 사업 입찰에서 이긴 후 중국에서 중국 노동인력을 배로 데리고 와 주어진 기간에 척척 일을 마치기는 하지만 현지인을 거의 등용 하지 않았고 심지어는 식사도 거의 자체적으로 배 안에서 해결했다. 업무 처리 효율성 측면에서 보면 좋을 수 있으나 아쉬운 점이 있지 않은가 싶다. 일본의 예에서 볼 수 있듯이 성공적으로 인수 통합을 못 할 경우 다시 매각한 경우들이 즐비하다.

중국FOSUN 그룹의 해외 기업 인수

또 다른 연관된 문제는 중국이 자국 기업 매각과 비교할 때 너무 쉽게 유럽 기업들을 사들이는 것이 아닌가 하는 것이다. 아직 까지는 중국 기업들이 유럽 기업인수에 나설 때 특별한 제재가 없다. 참고로 미국 같은 경우는 자원 등 전략적 자산에 대해서는 정부가 기업매각을 막을 수 있고 그런 경우도 있다 (예 2009년 광업회사 Firstgold 인수를 부적절하다고 함). 꺼꾸로 유럽 기업들이 중국에 진출하려면 중국 파트너 회사와 협력회사를 설립해야만 하고 특정 산업에만 국한 되어 있다. Pirelli 의 경우 인수회사의 모회사는 더구나 중국공공기관이다. 유럽기업들을 무차별적으로 매각할 경우 간접적으로 중국 정부의 영향권에 속하게 되는 것이다.

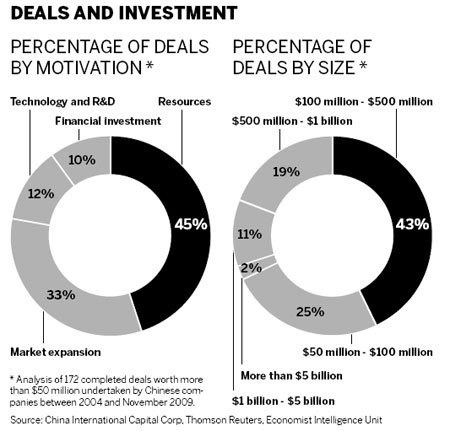

중국 기업의 해외 투자의 구분

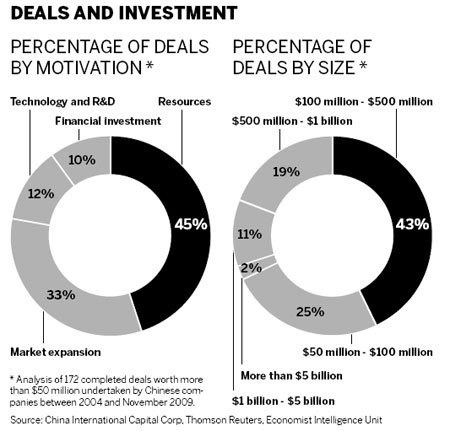

둘째, 유럽 소재 기업 또는 국민들에게는 어떤 기회가 있을 까? 그리고 앞으로는 어떤 기업들을 선호할 것인가? 중국의 1차 해외 기업 인수는 자원확보에 있었었고 지금은 기술/상품/인지도 확보가 테마다. 위 차트에서 볼 수 있듯이 투자 동기부여가 가장 큰 이유는 자원확보이고 그 다음은 순서대로 시장확장, 기술 확보, 재무 투자 등이다. 인수 금액으로는 미화 1억불에서 5억불 사이가 가장 많지만 점점 투자규모가 커질 것으로 예상된다. 중국의 경제규모가 미국과 비슷하고 10억의 인구를 감안하면 대부분의 산업에 관심을 갖게 되겠지만 그 비중이 더 커질 것으로 예상 되는 것은 fashion, 레이저, 부동산, 금융, 관광과 교육이다.

일반 제조업과 자원은 다른 국가들과 경쟁 (입찰 등)을 통해서 인수할 수 있지만 앞서 나열한 산업들은 다른 외국 기업들이 많은 관심을 보이고 있는 것들이 아니다. 특히 레이저 산업과 교육은 중국 인구와 중국에 역 수출할 수 있다는 점을 생각하면 그 잠재력은 상당하다. 예로 앞서 언급한 중국의 Fosun Group은 프랑스의 유명 리조트인 Club Med를 미화 8억불 상당에 인수했다. 그리고는 같은 이름 하에 중국에 스키 리조트 등을 만들고 있다.

Fosun Group와 같이 중국 기업들의 해외 진출은 최근 뉴스이지만 그 인구와 기업규모 (예: 세계에서 자산 규모가 가장 큰 은행 10개 중 4개는 중국 소속, 4개는 미국, 영국과 스페인 1개씩)을 감안하면 경제적 영향뿐만 아니라 사회적 여파가 엄청날 것으로 보인다.

다음 편에서는 중국의 실크로드에 대한 야심을 살펴 보기로 한다.

-----------------------------------------------------------------------------------------------------------------------------------------------

박준영

CSFB,Rothschild, Lehman Brothers에서 10년 이상 서울,

뉴욕, 홍콩에서 investment

banking 근무

현재는 런던 소재 국제금융기구인 유럽개발부흥은행(EBRD)에서 30개 이상 국가에 있는 금융기관에 투자 업무 담당.

터키와 러시아 회사 사외이사도 겸임

연세대 경영학과 졸업

일본 게이오대 MBA 졸업

박 우리나라의 프랑스 와인 기행 51 : 프랑스 와인 자습서 제8장 ...

박 우리나라의 프랑스 와인 기행 51 : 프랑스 와인 자습서 제8장 ...